Themenübersicht

Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung ist eine der wichtigsten Versicherungen

Wer seine Arbeit aus gesundheitlichen Gründen über einen längeren Zeitraum nicht mehr bewältigen kann, gerät oft in finanzielle Schwierigkeiten. Ein Unfall, Burnout oder eine schwere Krankheit sind nur einige Gründe. Der gesetzliche Schutz, falls vorhanden, reicht nicht aus. Sogar für Beamte ist die Versorgung durch den Dienstherrn in vielen Fällen nicht genügend. Berufstätige sind auf private Vorsorge angewiesen, um im Fall der Fälle ihren Lebensstandard halten zu können. Statistisch scheidet jeder 3. Arbeiter bzw. jeder 4. Angestellte vor dem 67. Lebensjahr aus dem Berufsleben aus.

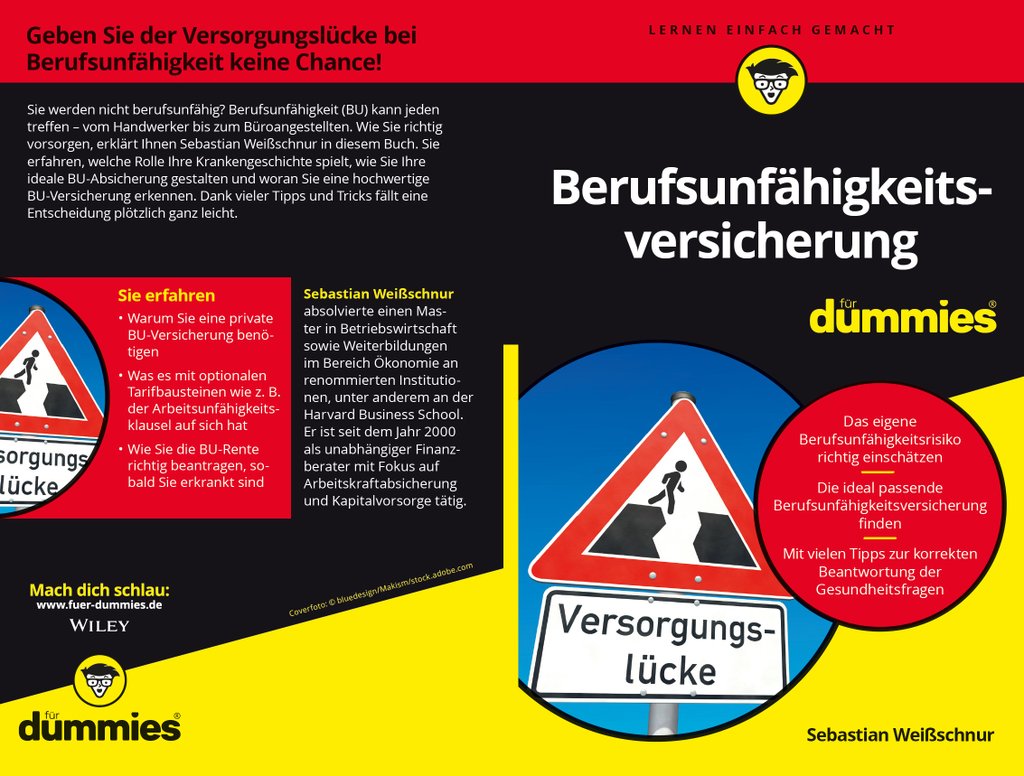

Eine frühzeitig abgeschlossene Berufsunfähigkeitsversicherung zahlt Ihnen eine monatliche Rente, wenn die Folgen einer Erkrankung oder eines Unfalls Sie zu mindestens 50% in der Ausübung Ihrer zuletzt verrichteten Berufstätigkeit einschränken. Sogar Verbraucherschützer sind der Meinung, dass die BU die wichtigste Versicherung neben der Haftpflichtversicherung ist (siehe Ratgeber).

Wir verschaffen Ihnen schnell und bequem einen Überblick über die Anbieter am Markt. Wir besprechen die Konfiguration, was gute Bedingungen ausmacht und welche Gesellschaften stabil und zuverlässig sind. Natürlich achten wir auch auf das Preis-/Leistungsverhältnis.

Fazit: Der Abschluss einer Berufsunfähigkeitsversicherung ist Pflicht. Nutzen Sie unsere kompetente Beratung. So finden Sie deutlich schneller und einfacher den für Sie passenden Tarif. Zusätzlich vermeiden Sie Stolpersteine, die im spätestens Leistungsfall für Ärger sorgen.

Als erste Vorbereitung auf Ihr Beratungsgespräch zum Thema Berufsunfähigkeitsversicherung empfehlen wir Ihnen das Buch „Berufsunfähigkeitsversicherung für Dummies“. Ordern Sie den Ratgeber des Verlags Wiley-VCH noch heute kostenfrei (!).

Antworten auf häufige Fragen zur Berufsunfähigkeitsversicherung

Hier finden Sie Antworten auf Fragen rund um das Thema Berufsunfähigkeitsversicherung, die uns häufig im Rahmen unserer bisherigen Beratungstätigkeit gestellt worden sind:

Private Krankenversicherung

Top-Leistungen für Ihre Gesundheit – besser privat versichert

Freie Arzt- und Krankenhauswahl, zusätzliche Vorsorgeleistungen und innovative Medikamente und Behandlungsmethoden sind Merkmale der Privaten Krankenversicherung. Es geht um optimale medizinische Versorgung.

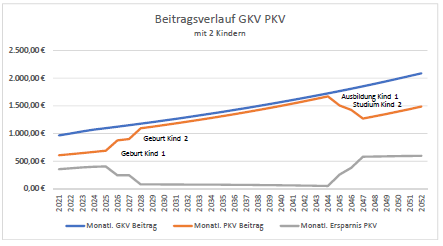

Ob die Private Krankenversicherung für Sie in Frage kommt und für ihren individuellen Fall die richtige Wahl ist klären wir in einem persönlichen Beratungsgespräch. Wir betrachten die Vorteile, aber vor allem auch die Nachteile einer PKV kritisch. Sie erhalten immer eine differenzierte Betrachtung ihres Falls. Das kann auch zu der Empfehlung führen, dass eine Zusatzversicherung zur GKV die bessere Lösung ist.

Die endgültige Gesellschafts- und Tarifauswahl wird durch ihre individuellen Anforderungen bestimmt. Sie haben die Wahl zwischen leistungsstarken Premiumschutz oder solidem Grundschutz. Wir verschaffen Ihnen schnell und bequem einen Überblick über die Anbieter am Markt. Wir besprechen die Konfiguration, was gute Bedingungen ausmacht und welche Gesellschaften stabil und zuverlässig sind. Natürlich achten wir auch auf das Preis-/Leistungsverhältnis.

Wenn alles passt und Sie genug Informationen als Entscheidungsgrundlage haben folgt die Antragstellung bei der gewünschten Gesellschaft. Natürlich lassen wir ihnen ausreichend Zeit diese wichtige Entscheidung in Ruhe zu treffen.

Weiteres Wissen zur PKV

Ergänzend zu den oben vorgestellten Punkten, die bei der Wahl der PKV wichtig sind, gibt es weitere gewichtige Informationen zu dem Thema, bei denen wir Sie auch gerne persönlich beraten. Verschaffen Sie sich aber gerne im Vorfeld einen Überblick in unser “Knowledge–Base“.

Altersvorsorge

Genug Geld – heute und in Zukunft

Einen Ruhestand ohne finanzielle Sorgen wünscht sich jeder. Die Erfüllung dieses Wunsches erfordert frühzeitige Planung. Mit der gesetzlichen Rente allein können Sie Ihren Lebensstandard nicht halten.

Wir erstellen eine detaillierten Plan für ihre Altersvorsorge. Wie viel Sie heute investieren müssen um später eine gewünschte Rente oder ein Vermögen zu haben rechnen wir ihnen gerne aus. In die Planung integriert werden auch alle Ihre bestehenden Verträge. Sollte weitere Altersvorsorge notwendig werden, beachten wir bei unseren Empfehlungen selbstverständlich ihre Risikobereitschaft und ihre Renditeerwartung, die Inflation und ihren Anlagehorizont.

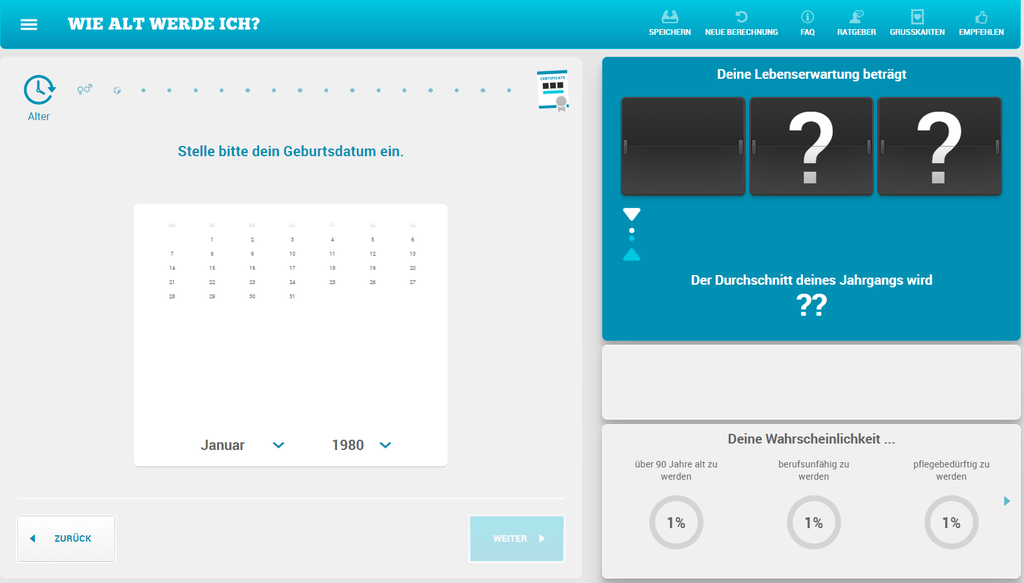

Es gibt viele verschiedene Wege, für Ihr Alter zu sparen. Wir beraten zu allen Schichten der Altersvorsorge: Private Rente, Basisrente oder auch Riesterrente. An diesen Produkten führt meist kein Weg vorbei, denn nur sie bieten eine lebenslange Rentenzahlung und sichern damit Ihr “Langlebigkeitsrisiko” ab. Dies kann ein Entnahmeplan aus einem Investmentdepot oder aus Bankguthaben so nicht abbilden, da Sie für die Kalkulation eines solchen Entnahmeplans immer eine feste Laufzeit zugrunde legen müssen. Natürlich haben Sie die Möglichkeit, ein durchschnittliches Sterbealter Ihres Jahrgangs zugrunde zu legen. Noch genauer macht es z.B. der Rechner “Wie alt werde ich?” vom Deutschen Institut für Altersvorsorge aus Berlin:

Auch wenn weitere Arten der Altersvorsorge wie z.B. ein Fondsdepot das Langlebigkeitsrisiko nicht absichern können, berücksichtigen wir solche Vorsorgeprodukte in unseren Beratungen ebenso.

„Vielen Deutschen droht eine Rentenlücke!“ Schlagzeilen wie diese gibt es immer wieder. Aber was steckt dahinter? Stimmt das denn auch? Und falls es stimmt, warum ist das eigentlich so?

- Was hat die Preisentwicklung von Öl, Mieten und Lebensmitteln mit meiner Altersvorsorge zu tun?

- Warum beeinflusst meine Rente, wie die Altersstruktur von Deutschland 2050 aussieht?

Im nächsten Schritt ermitteln wir mit Ihnen gemeinsam, wieviel Sie ab Eintritt in Ihre Altersrente gerne monatlich zur Verfügung hätten. In diesem Zusammenhang berücksichtigen wir auch alle bereits vorhandenen Anwartschaften wie Ihre gesetzliche Altersrente, mögliche Zusatzrentenverträge (wie z.B. ZVK o.ä.) sowie aktuell bestehende private Rentenversicherungen und Vermögenspositionen. Einen ersten Eindruck mit Möglichkeit einer überschlägigen Hochrechnung können Sie sich mit folgendem Rentenlückenrechner verschaffen:

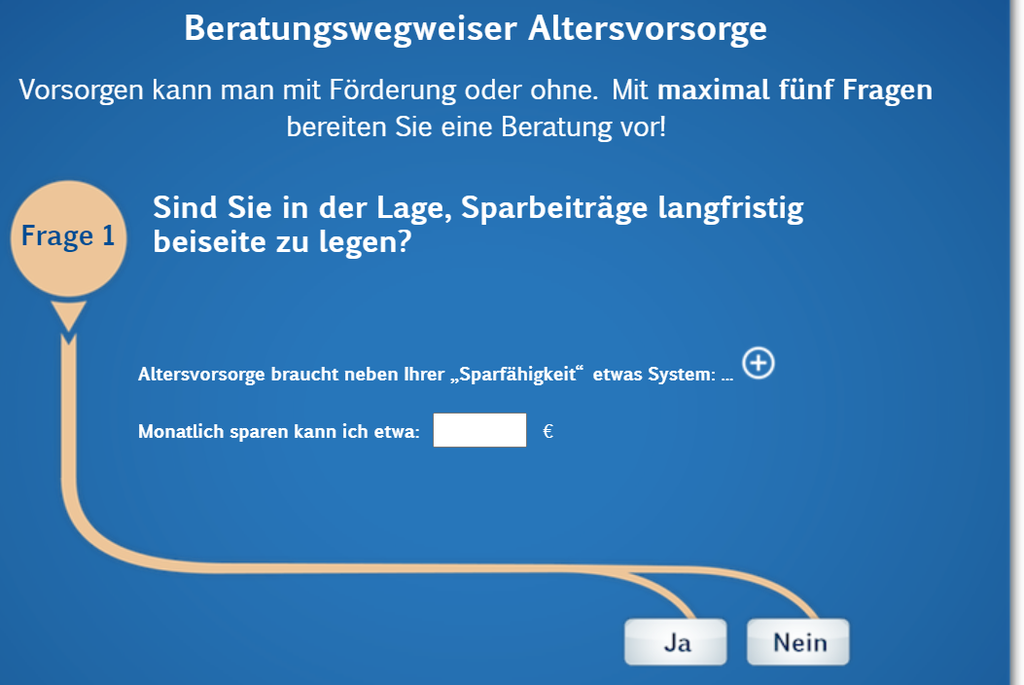

Welche Art von Altersvorsorge am besten zu Ihren Zielen und Wünschen passt, ermitteln wir dann in einem persönlichen Beratungsgespräch. Einen ersten Eindruck können Sie sich mit dem “Beratungswegweiser Altersvorsorge” verschaffen:

Wir verschaffen Ihnen schnell und bequem einen Überblick über die Anbieter am Markt. Wir besprechen die Konfiguration, was gute Bedingungen ausmacht und welche Gesellschaften stabil und zuverlässig sind. Natürlich achten wir auch auf die Effektivkosten und berücksichtigen z.B. günstige ETFs.

Aktuelle Kundenstimme:

Unsere Kundenbewertungen sind gemäß §5b Abs. 3 UWG geprüft. Mehr dazu finden Sie hier.

Sie haben eine Frage?

Wir sind für Sie da. Persönlich, telefonisch, per Mail. Wir freuen uns auf Ihre Nachricht!

Bekannt aus:

Kontakt

Stolte Versicherungsmakler GmbH & Co. KG

Rheinpromenade 13

40789 Monheim am Rhein

Tel.: 0800 – 20 20 222

E-Mail: beratung@stolte-online.de

Beratungszeiten:

Montag bis Freitag von 08:00 bis 20:00 Uhr

Aktuelles

Unsere Kunden-App – alle Verträge im Blick!

Nie mehr einen Versicherungsschein suchen, wenn man diesen braucht. Mit unserer Kunden-App haben Sie alle Ihre wichtigen Daten immer griffbereit und aktuell, wenn es nötig ist.