Blog

Berufsunfähigkeitsversicherung und Corona

Wie wirken sich eine Corona-Erkrankung oder mögliche Spätfolgen auf eine Berufsunfähigkeitsversicherung aus? Wir geben Antworten!

Im Wesentlichen geht es um zwei relevante Zeitpunkte:

- Antragsstellung – wie gehen Versicherer mit Erkrankten und Genesenen um?

- Im Leistungsfall – wird eine Berufsunfähigkeitsrente wegen Corona ausgezahlt?

1. Antragsstellung

In der Phase der Antragsstellung verlangt der Versicherer die Beantwortung der Gesundheitsfragen. Der Versicherer ermittelt damit, wie gut der Gesundheitszustand des zu Versichernden und wie hoch das Risiko für das Kollektiv bei einer Annahme ist. In den Gesundheitsfragen ist eine bestätigte Covid-Infektion immer anzugeben, auch wenn keine Symptome vorlagen und sich der Versicherte nicht krank gefühlt hat. Manche Versicherer fragen direkt nach einer Infektion mit SARS COV-2, manche allgemein nach Infektionskrankheiten. Sofern aber eine ärztliche Behandlung durchgeführt worden ist, muss diese zwingend bei allen BU-Anbietern angegeben werden. Dabei zählt bereits der Nasen- oder Rachenabstrich als Behandlung und wird spätestens im positiven Fall auch dokumentiert. Die Nichtangabe einer Infektion führt im BU-Leistungsfall stets zu einer vorvertraglichen Anzeigepflicht-Verletzung. Ein Verschweigen wäre also keine gute Idee!

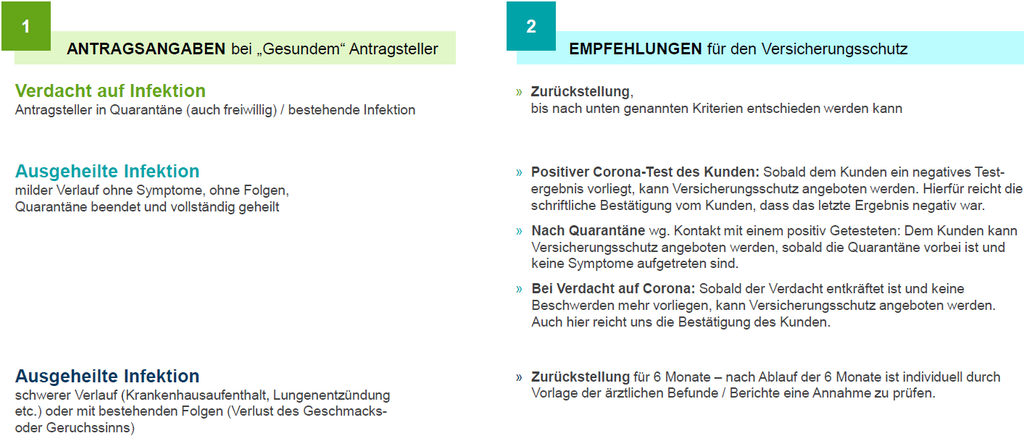

Dafür gibt es auch gar keinen Grund. Denn Versicherer gehen mit Covid-Erkrankungen genauso wie mit starken Erkältungskrankheiten um, sofern der Krankheitsverlauf leicht ausfällt. Eine folgenlos ausgeheilte Infektion führt für gewöhnlich zu keiner BU-Beitragserhöhung oder gar Ablehnung des BU-Antrages. Um sicher zu gehen, dass keine unüberschaubaren Nachwirkungen oder gar Langzeitfolgen der Erkrankung auftreten, wird ein Versicherer einen Antrag nicht direkt eine Woche nach der Diagnosestellung annehmen – dies tut er aber bei keiner Erkrankung! Bei Gürtelrose, Tennisarm oder Windpocken wird beispielsweise ähnlich verfahren und erst nach einer mehrwöchigen bis mehrmonatigen Rückstellung policiert. Im Corona-Infektionsfall reichen meist schon 4 Wochen aus.

Bei schweren Verläufen entscheiden BU-Versicherer vorsichtiger und stellen Anträge zwischen 3 Monaten und einem Jahr zurück. Das ist abhängig davon, wie die Corona-Infektion verlaufen ist und welche Folgen bestehen blieben. Bei komplizierten Verläufen, langen Klinik- oder Reha-Aufenthalten und bleibenden Beschwerden (Long-Covid) entscheidet der Versicherer im Einzelfall, ob eine Normalannahme, ein Risikozuschlag, ein Ausschluss oder sogar eine vollständige Ablehnung nötig ist. Sollten Sie betroffen sein und sich für eine BU interessieren, können Sie vorbereitend den Krankenhausentlassungs- oder Arztbericht heraussuchen. Das erleichtert die Antragstellung und führt zu klaren (und meist guten) Ergebnissen im Prozess der Risikoprüfung. Hier eine Leitlinie für Antragsangaben für eine BU-Absicherung in Zeiten der Corona-Pandemie:

Für eine professionelle Antragsstellung und um unnötige Erschwernisse zu vermeiden, wenden Sie sich vor Antragstellung am besten an uns.

Im Leistungsfall

Ob es Covid-19, eine andere schwere Erkrankung oder körperlicher Verschleiß ist – entscheidend ist, dass es durch die Einschränkungen nicht mehr möglich ist, seinen Beruf (voraussichtlich) für mindestens 6 Monate oder sogar dauerhaft zu mindestens 50 Prozent auszuüben. Corona ist in einer Berufsunfähigkeitsversicherung also immer mitversichert. Nachfolgend einige Beispiele typischer BU-Leistungsfälle im Zusammenhang mit einer Corona-Erkrankung:

Infektionsklausel

Langzeitfolgen von Corona sind noch nicht abschließend erforscht. Es gibt Hinweise, dass z.B. dauerhafte Lungeneinschränkung, Krankheiten der Gefäße und Autoimmunerkrankungen nach schweren Verläufen bestehen bleiben können. Sollte deshalb eine Berufsausübung nicht mehr möglich sein, wird ein BU-Versicherer dafür leisten. Wer ohnehin über den Abschluss einer BU-Absicherung nachdenkt, sollte nicht länger abwarten, nur weil zur Zeit noch Pandemie herrscht. Für bestehende BU-Verträge bietet es sich an, diese auf ihre Konfiguration (Höhe, Laufzeit, Inflationsausgleich etc.) und ihre Bedingungsqualität (Klauseln wie Prognosezeitraum, Arztanordnung, Umorganisation etc.) von uns überprüfen zu lassen – die nächste Virus-Mutation kommt bestimmt!

Vor allem Angehörige von Heilberufen wie Ärzte, Pflegepersonal oder Apotheker achten, aus gutem Grund, besonders auf die Infektionsschutzklausel. Qualitativ gute BU-Versicherer leisten auch dann, wenn der Versicherte auf Grund einer Infektion und durch ein damit verbundenes Tätigkeitsverbot nach dem Infektionsschutzgesetz mit einem Berufsverbot belegt wurde. Auch hier gilt die mindestens sechsmonatige oder dauerhafte Einschränkung – und diese ist bei einer Covid-19 Infektion, die in den meisten Fällen viel schneller ausheilt, nicht gegeben.

Tipp 1: Arbeitsunfähigkeits-Klausel (AU) einschließen!

Viele Versicherer bieten zusätzlich eine sogenannte AU-Klausel an. Der Versicherer zahlt dann bereits nach 6-monatiger ununterbrochener Arbeitsunfähigkeit (Krankschreibung) Leistungen aus dem Vertrag aus. Für Long-Covid-Folgen, die (noch) für keine Berufsunfähigkeit sorgen aber eine mindestens 6-monatige Krankschreibung erfordern, vereinfacht diese Klausel die Leistungsauszahlung deutlich!

Tipp 2: Garantierte Rentensteigerung einbauen!

Stand der Wissenschaft leiden mittlerweile auch viele junge Leute unter den Folgen von Corona. Sogar einige der erkrankten Kinder haben nach einer akuten Infektion mit langfristigen Folgen zu kämpfen. Bei einer frühen Berufs- oder Schulunfähigkeit, also einem entsprechend langen Rentenbezug, ist eine regelmäßige Erhöhung der Versicherungsleistung zwecks Inflationsausgleich nötig. Deshalb ist eine garantierte Rentensteigerung sehr wichtig!