Finanzberatung für Architekten

Als Architekt gehören Sie zu einer der Fokus-Zielgruppen unserer täglichen Beratungstätigkeit! Besonderes Augenmerk legen wir auf die individuelle Berücksichtigung Ihrer Ansprüche von der Architektenkammer.

Themenübersicht

Finanzberatung für Architekten

Sie arbeiten als Architekt und interessieren sich für eine Beratung rund um Ihre Finanzen? Auf dieser Seite haben wir vorbereitend auf ein mögliches Gespräch mit unseren kompetenten Beratern schon wichtige Informationen für Sie zusammengetragen.

Berufsunfähigkeitsabsicherung für Architekten

Die Versorgungswerke bieten ihren Mitgliedern eine Absicherung gegen Berufsunfähigkeit meist ohne Wartezeit und ohne Gesundheitsprüfung ab der ersten Beitragszahlung. Die Versorgungshöhe hängt von den bisher eingezahlten Beiträgen, einer fiktiven Berechnung der angenommenen eigentlichen „Restarbeitszeit“ und dem Alter bei Eintritt des Versicherungsfalls ab.

Wie wird man berufsunfähig?

Wie hoch Ihr persönliches Risiko ist, berufsunfähig zu werden, lesen Sie gerne hier nach. Dort haben wir auch typische Verursacher einer Berufsunfähigkeit beschrieben und gehen alle uns bekannten aktuellen Fakten rund um die Berufsunfähigkeitsabsicherung durch.

Wann wird die BU-Rente ausbezahlt?

Ohne berufliche Tätigkeit sinkt das Einkommen deutlich und führt in vielen Fällen in den finanziellen Ruin. Eine private Berufsunfähigkeitsversicherung schützt an dieser Stelle ihren Lebensstandard, und zwar schon ab einer 50%igen Einschränkung. Eine BU-Rente aus dem Versorgungswerk ist deutlich schwieriger zu bekommen, denn hier ist eine 100%ige Einschränkung Voraussetzung. Der Beruf oder die eigene Firma muss dafür vollständig aufgegeben werden! Keine Nebentätigkeit und kein Hinzuverdienst sind diesem Bereich erlaubt! An dieser Stelle ist sogar die gesetzliche Erwerbsminderungsrente für „normale“ Angestellte etwas besser aufgestellt, denn diese gibt es zumindest auch als teilweise Leistung (50%), sofern der Versicherte zwar noch mehr als 3 Stunden, keinesfalls aber mehr als 6 Stunden pro Tag einer allgemeinen Tätigkeit nachgehen kann.

Nach § 21 der Satzung ist jeder Teilnehmer, der infolge eines körperlichen Gebrechens oder wegen Schwäche seiner körperlichen oder geistigen Kräfte zur Ausübung jedweder Berufsaufgaben des Architekten oder Stadtplaners (§1 ABKG bzw. §1 Brandenburgisches Architektengesetz) unfähig ist, berufsunfähig im medizinischen Sinne.

Quelle: https://www.aksachsen.org/versorgungswerk/versorgungsleistungen/ 7.6.2021.

Versorgungswerke leisten nur bei 100%-iger Berufsunfähigkeit! Die private BU leistet viel eher: Wenn Sie nur noch die Hälfte ihrer Arbeit schaffen, erhalten Sie die volle Leistung. Eine vollständige Berufsaufgabe ist nicht erforderlich.

Die BU-Rente aus dem Versorgungswerk wird ab dem Monat gewährt, der auf den Zugang der vollständigen Antragsunterlagen folgt. Für das Versorgungswerk NRW gilt sogar eine 3-monatige Frist nach Antragstellung! Rückwirkend erhält der Architekt keine Leistung! Je nach Krankheitsverlauf können hier einige Zehntausend Euro an Leistung vorenthalten werden, denn der Eintritt der Berufsunfähigkeit wird selten mit der Antragstellung beim Versorgungswerk übereinstimmen. Beispiel Krebserkrankung: Der Erfolg einer Operation und einer Chemotherapie muss erst abgewartet werden. Der erkrankte Architekt in diesem Beispiel ist zunächst arbeitsunfähig, aber bis auf Weiteres (noch?) nicht berufsunfähig. Für einfachere Tätigkeiten reicht seine Kraft und Energie noch aus, aber er schafft weniger als die Hälfe als vor Ausbruch der Erkrankung. Nach einigen Monaten sind weitere Behandlungen erforderlich, anschließend erfolgt noch eine Reha. Gesamte Dauer: 9 Monate. Leistung aus dem Versorgungswerk: 0 EUR, da der Erkrankte keinen Antrag stellen konnte: 100% BU-Grad wurden nicht erreicht. Leistungen aus einer privaten BU (ggf. mit AU- oder Krebs-Klausel): Die volle vereinbarte Rente auch rückwirkend für 9 Monate + Beitragsbefreiung + Wiedereingliederungshilfe + Berufssicherung + erlaubte Nebentätigkeit!

Vorteile der BU aus dem Versorgungswerk

- Keine Gesundheitsprüfung

- Meist keine Wartezeiten

- Rudimentäre Absicherung ist besser als gar keine Absicherung

Nachteile der BU aus dem Versorgungswerk

- 100%-ige Berufsunfähigkeit ist Voraussetzung

- Aufgabe der beruflichen Tätigkeit nötig, jedwede Tätigkeit als Architekt ist verboten!

- Die Leistungen sind zu 100% zu versteuern und dienen darüber hinaus auch zur Bemessung des Krankenkassenbeitrages

- Verweisung auf andere Tätigkeiten: Es wird abstrakt geprüft, ob das Versorgungswerksmitglied seine beruflichen Fähigkeiten in irgendeiner Weise anderweitig wirtschaftlich nutzen kann, auch theoretisch.

- Medizinische Mitwirkungspflicht: Das Versorgungswerk kann weitere Untersuchungen oder Beobachtungen des Mitgliedes anordnen oder Gutachten einholen; das Mitglied ist verpflichtet, sich solchen angeordneten Untersuchungen zu unterziehen.

Reicht die BU-Rente aus dem Versorgungswerk aus?

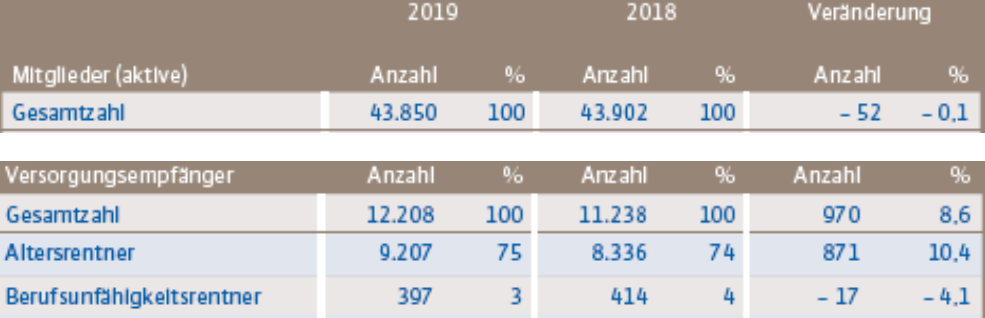

Wie oben beschrieben, ist eine Versorgungsleistung sehr schwer zu bekommen. Weitere wichtige Hinweise geben die jährlich publizierten Geschäftsberichte. Hier sind auch alle gezahlten BU-Renten vermerkt. Die BU-Leistungsquote liegt für Akademiker bei lediglich 20%! Die Versorgungswerke zahlen an weniger als 1% der Mitglieder eine BU-Rente aus – und das, obwohl seit Jahren weniger junge Leute dazu kommen!

- Beispiel: Architektenversorgung NRW: 397 BU-Renten, 43.850 Mitglieder. Quote: 0,90%!

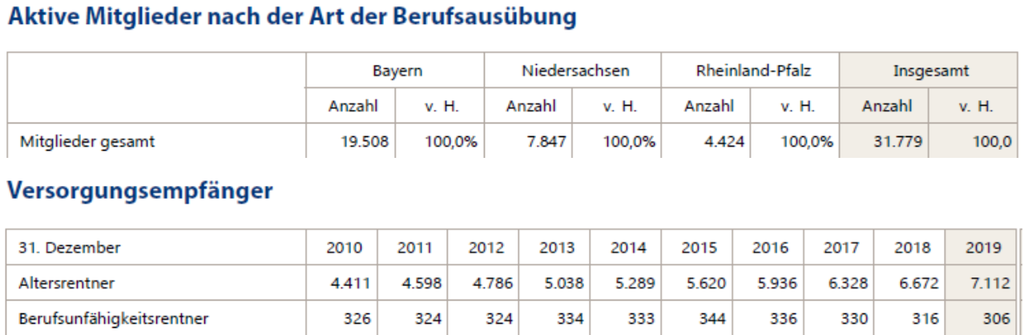

2. Beispiel: Bayerische Architektenversorgung: 306 BU-Renten, 31.779 Mitglieder. Quote 0,96%!

BU-Höhe ausreichend, wenn man Sie bekommt?

Die BU-Rentenhöhe aus dem Versorgungswerk reicht für den Erhalt des Lebensstandards nicht aus. So liegt die durchschnittliche Versorgung im VW-NRW bei 1.595 EUR.

| Renten pro Monat | 2019 (in EUR) | 2018 (in EUR) |

| Altersrenten | 1.771 | 1.745 |

| Kinderzuschläge Altersrenten | 176 | 162 |

| BU-Renten | 1.595 | 1.603 |

Die Bayerische Architektenversorgung zahlte im Jahr 2019 5,5 Mio Euro an 306 Berufsunfähige aus, was einer durchschnittlichen Rente von 1.497 EUR entspricht.

Diese ca. 1.500 EUR sind leider nicht „netto“, sondern nach §22 Abs.1 Satz 3 lit a) aa) EStG zu versteuern. Im Jahr 2021 werden 81% angesetzt.

Achtung: Krankenversicherungsbeiträge!!

Auch im Fall einer Berufsunfähigkeit sind Krankenversicherungsbeiträge zu bezahlen! Da der Beruf vollständig aufgegeben werden muss und keine dem ehemaligen Beruf nahestehenden Tätigkeiten ausgeübt werden dürfen, ist es wahrscheinlich, dass man als sog. freiwillig Versicherter in der GKV eingestuft wird. Dann sind alle Einnahmen mit 14,6% + Zusatzbeitrag + Pflegeversicherung beitragspflichtig, also auch Mieteinnahmen und ggf. sogar das hälftige Einkommen des PKV-versicherten Ehepartners. Für PKV Versicherte ist der gesamte Beitrag weiter zu bezahlen! Lesen Sie hierzu mehr auf unserer Seite „Muss ich auf meine Berufsunfähigkeitsrente Krankenversicherung zahlen?„

Versorgungswerk selbst empfiehlt private Absicherung

Die Lücken der eigenen Leistung sind den Versorgungswerken bekannt. So empfiehlt die Architektenversorgung Nordrhein-Westfalen in ihrer Informationsbroschüre:

„Das Versorgungswerk gewährt darüber hinaus sogenannte Berufsunfähigkeitsrenten. Der Anspruch an die Bewilligung dieser Rentenart ist hoch. Nur Mitglieder, die aufgrund gesundheitlicher Probleme dauerhaft ihre Tätigkeit als Architekt*in, Ingenieur*in nicht ausüben können, erhalten eine Berufsunfähigkeitsrente. Bei teilweiser Berufsunfähigkeit wird keine Rente, auch keine anteilige Rente, gewährt. Es empfiehlt sich gegebenenfalls, hierfür eigene Vorsorge zu treffen.“

Vergleich Private BU vs. BU aus Versorgungswerk

| Private BU | BU Versorgungswerk | |

| Leistung ab | 50% | 100% |

| Höhe der BU-Rente | Wie beantragt, maximal Nettoeinkommen | Abhängig vom Beitrag, unbekannt, ca. 1.500 im Schnitt |

| Berufstätigkeit weiter möglich? | Bis 80% des vorherigen Einkommens | Nein |

| Wartezeit | Keine | 0-5 Jahre |

| Abstrakte Verweisung | Nein | Ja |

| Gesundheitsprüfung | Ja | Nein |

| Medizinische Mitwirkungspflicht | Eingeschränkt auf gefahr- und schmerzlose ärztliche Maßnahmen mit sicherem Erfolg. Keine Operationen | Ja, zumutbare Heil- und Rehamaßnahmen |

| Rückwirkende Leistung | Ja | Nein |

| Versteuerung | Privatrente Ertragsanteilsbesteuerung | Volle Besteuerung |

| Garantierte Rentensteigerung | Ja | Nein |

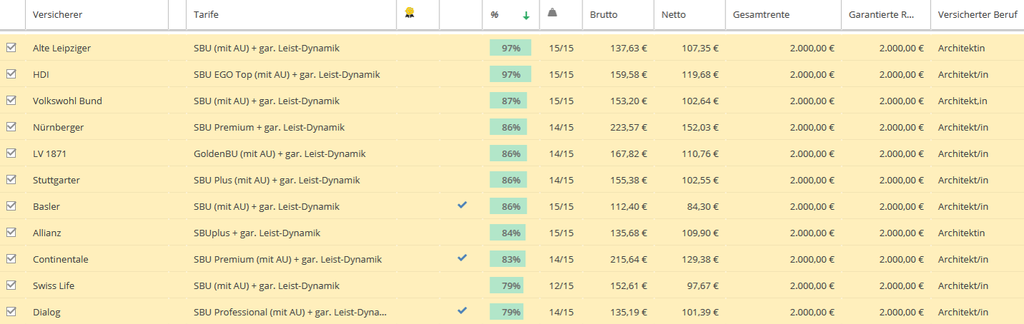

Was kostet eine private BU-Rente für Architekten?

Was eine private BU-Rente für Architekten kostet, kommt auf den vereinbarten Vertragsumfang, das Eintrittsalter und den individuellen Gesundheitszustand an. Nachfolgend zwei Beispiele:

- Eine 1991 geborene Architektin, Nichtraucher, 2.000 EUR BU Rentenhöhe bis 67, 3% Leistungsdynamik, 90% Bürotätigkeit inkl. AU-Klausel. Zum Vergrößern bitte anklicken:

2. Ein 1996 geborener Architektur-Student mit gleichen Parametern, die BU-Rente wurde auf 1.000 EUR angepasst. Zum Vergrößern bitte anklicken:

Die Auswahl beinhaltet nicht alle von uns berücksichtigen Anbieter und soll lediglich einen kurzen Überblick über die verschiedenen Möglichkeiten bieten. Als Premiumanbieter mit entsprechend hoher Leistungswahrscheinlichkeit kommt hier z.B. die Alte Leipziger in Frage. Für Preissensible kommt auch die Basler in die näherer Auswahl – mit einigen Abstrichen in der Qualität, aber durchaus passablem Beitrags-/Leistungsverhältnis. Für einen genaueren Überblick mit ihren Daten und Berücksichtigung ihres individuellen Gesundheitszustands vereinbaren Sie gerne einen Termin.

Bitte beachten Sie: Auf Onlineportalen finden Sie Vergleiche, die wichtige Gestaltungselemente wie eine jährliche Rentenerhöhung im Beitragsvergleich nicht berücksichtigen. Bei uns sind dieselben Tarife preislich identisch, dennoch besser/passender konfiguriert. Wir arbeiten exakt mit den gleichen Tarifen und Beiträgen wie große „Online-Check-Vergleichsportale“.

Fazit: Eine selbstständige BU ist auch für Mitglieder eines Versorgungswerks unverzichtbar. Der BU-Grad liegt fast immer unter 100%, so dass die Versorgungswerksrente nur in seltenen Fällen ausgezahlt wird. Eine Absicherung in Höhe des Nettoeinkommens mit einer Leistungsdynamik ist auch für Architekten die richtige Versorgung im Leistungsfall.

Altersvorsorge für Architekten

Architekten, Innenarchitekt, Landschaftsarchitekten und Stadtplaner werden nicht Mitglied in der gesetzlichen Rentenversicherung, sondern in einem der fünf berufsständigen Versorgungswerke für Architekten. Um die Berufsbezeichnung führen zu dürfen, ist die Mitgliedschaft erforderlich.

Es gibt folgende fünf berufsständige Versorgungswerke für Architekten in Deutschland:

- Versorgungswerk der Architektenkammer Baden-Württemberg

- Bayerische Architektenversorgung

- Versorgungswerk der Architektenkammer Berlin

- Architektenversorgung Nordrhein-Westfalen

- Versorgungswerk der Architektenkammer Sachsen

Anderen Regionen werden ebenfalls diese Versorgungswerke zugeordnet – so ist die Bayerische Architektenversorgung neben Bayern auch für in Niedersachsen und Rheinland-Pfalz beschäftigte Architekten zuständig.

Anders als in der gesetzlichen Rentenversicherung werden die heute eingezahlten Beiträge nicht direkt an die heutigen Rentner ausbezahlt (Umlageverfahren), sondern (zumindest meistens und seit 2015 noch zum Großteil) im sog. „Kapitaldeckungsverfahren“ angelegt. Die eigene Rente wird hauptsächlich mit den eigenen Beiträgen angespart. Das offene Deckungsplanverfahren berücksichtig allerdings auch die zukünftigen Beiträge und Versorgungsansprüche, die für die Rentenhöhen mitentscheidend sind. Es kombiniert das reine Umlageverfahren und das Kapitaldeckungsverfahren. Bei anhaltender Niedrigzinsphase wird so ein Abweichen von einer 100%igen Kapitaldeckung ermöglicht – mit all seinen Vor- und Nachteilen.

Reicht die Rente aus dem Versorgungswerk aus?

Die Altersrente aus dem Versorgungswerk ist rechnerisch etwas rentabler als die Altersrente aus der gesetzliche Rentenversicherung und durch das kapitalgedeckte Verfahren auch nachhaltiger. Das führt bei vielen Versorgungswerkmitgliedern zu einem Gefühl von falscher Sicherheit und zu hohen Erwartungen. Denn die Rente reicht nicht aus, um im Alter auch nur in die Nähe des vorherigen Einkommensniveaus zu kommen: Der Lebensstandard wird ohne ergänzende private Vorsorge deutlich sinken.

Die durchschnittlichen Renten aus den Versorgungswerken für Architekten fallen eher niedrig aus – obwohl für die heutigen Rentner Kapital aus vergangenen Jahren mit höherer Verzinsung zur Verfügung steht. Eine Durchschnittsbetrachtung lässt keine Rückschlüsse auf die individuelle Vorsorgesituation zu. Es wird einige Mitglieder mit deutlich höheren Renten geben, aber umso mehr werden weniger Rente erhalten und haben im Alter ohne zusätzliche private Altersvorsorge ein finanzielles Problem.

| Durchschnittliche Rente pro Monat (in EUR) | Versorgungs-Empfänger Altersruhegeld (Anzahl) | Laufende Versorgungs-Leistungen Altersruhegeld (in Mio EUR) | |

| Versorgungswerk Architektenkammer NRW | 1.704 | 9.207 | 188,3 |

| Bayerische Architektenversorgung | 1.366 | 7.112 | 116,6 |

| Versorgungswerk der Architektenkammer Baden-Württemberg | 1.349 | 5.206 | 84,3 |

| Versorgungswerk der Architektenkammer Berlin | 891 | 493 | 5,3 |

| Versorgungswerk der Architektenkammer Sachsen | 760 | 417 | 3,8 |

Mit welchen Ansprüchen kann ich rechnen?

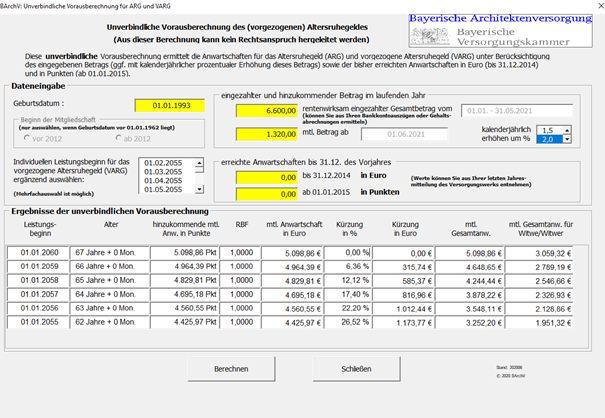

Die Bayerische Architektenversorgung bietet hierfür einen öffentlich zugänglichen Prognoserechner an. Die Zahlen geben einen guten Überblick und lassen sich grob auf die anderen Versorgungswerke übertragen. Die Ergebnisse der Berechnung sind unverbindlich. Das Versorgungswerk der Architekten NRW bietet seinen Rechner nach der Eingabe ihrer Zugangsdaten an.

Rechenbeispiel Berufsstarter:

In diesem Idealbeispiel zahlt ein 28-Jähriger Berufsstarter über seine gesamte Berufstätigkeit den Höchstbeitrag (1.320,60 EUR pro Monat). Er verdient mindestens 85.200 EUR p.a. brutto (Beitragsbemessungsgrenze), was ca. 51.000 EUR Nettoeinkommen p.a. entspricht. Abweichungen ohne Beiträge oder mit Beiträgen unter dem Höchstbeitrag (z.B. durch Arbeitslosigkeit, Teilzeit, Elternzeit, Krankheit, Konjunkturlage etc.) kommen nicht vor. Die Beiträge steigen jährlich um 2% zum Inflationsausgleich:

Im Ergebnis beläuft sich die Altersrente auf 5.098,86 EUR monatlich. Diese hohe Zahl erweckt zunächst den Anschein einer ausreichend hohen Altersversorgung. Somit gehen Architekten und andere Versorgungswerk-Mitglieder von ausreichend hohen Ansprüchen aus. Die Beiträge wurden in diesem Beispiel mit 2% p.a. gesteigert, so dass auch Lohnsteigerungen der Zukunft berücksichtigt sind.

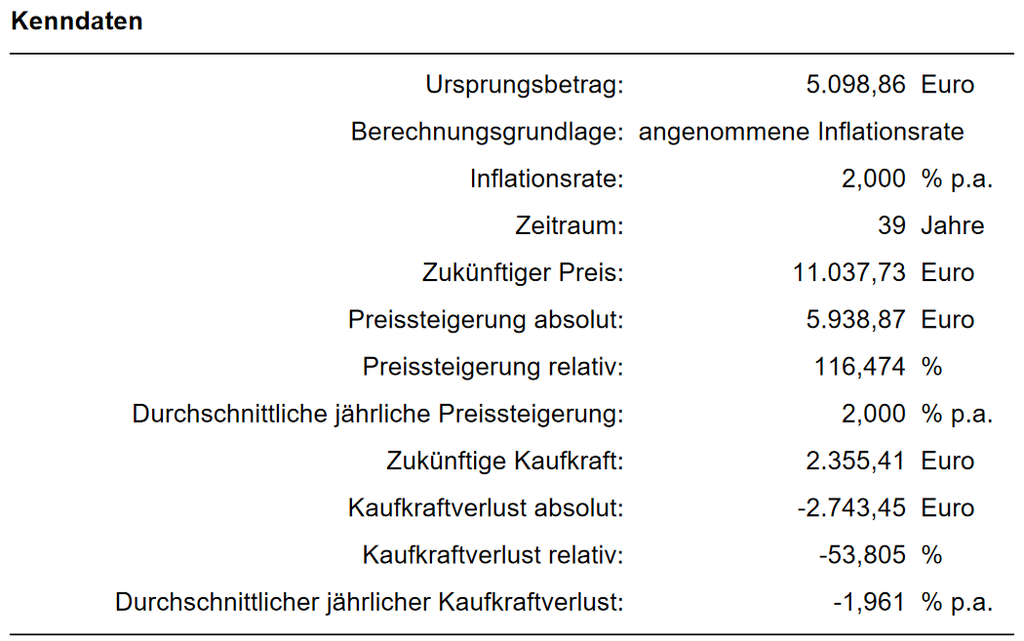

Wieviel Kaufkraft haben 5.098 EUR in 39 Jahren?

Eine Inflationsrate von 2% p.a. über 39 Jahre hinweg führt zu einem Kaufkraftverlust von 53,81%. Die Anwartschaft in Höhe von 5.098,86 EUR hat im Jahr 2060 also nur noch eine Kaufkraft von 2.355,41 EUR. Dieser Betrag ist dann auch noch zu 100% zu versteuern. Bei den meisten ehemaligen Architekten ist diese Rente vollständig für die Beitragsermittlung der gesetzlichen Kranken- und Pflegeversicherung relevant (siehe auch unsere Seite „Krankenversicherung und Versorgungswerk“). Einen Zuschuss zur Krankenversicherung zahlt das Versorgungswerk nämlich nicht. Übrig bleibt eine Nettorente deutlich unter 2.000 EUR pro Monat – und das bei einem vorherigen hohen Verdienst von knapp 4.200 EUR! Hier das vollständige Ergebnis der obigen Inflationsberechnung:

Zwischenfazit:

Das Altersruhegeld aus dem Versorgungswerk reicht schon für den absoluten Idealfall nicht aus! Verdienen Sie als Architekt sogar deutlich oberhalb der Beitragsbemessungsgrenze, fällt die Differenz zwischen Arbeitseinkommen und Altersruhegeld umso größer aus. Ohne weitere private Vorsorge wird Ihr Lebensstandard dadurch deutlich sinken!

Sind freiwillige Zuzahlungen eine gute Idee?

Versorgungswerke werben damit, dass Sie Ihre zu erwartende Rente aus Pflichtbeiträgen mit freiwilligen Zuzahlungen aufstocken können. Freiwillige Beiträge dürfen Sie dann bis zu der Obergrenze i.H.v. 25.787 Euro (bei Verheirateten 51.574 Euro) inkl. der bereits geleisteten Pflichtbeiträge auch steuerlich absetzen. Es existieren unterschiedliche Regelungen von Versorgungswerk zu Versorgungswerk, in welcher Höhe genau und zu welchem Zeitpunkt solche freiwilligen Zuzahlungen erlaubt sind.

Wie bereits oben gesehen, reichen die Altersruhegelder aus dem Versorgungswerk nicht aus. Die Verzinsung fällt eher niedrig aus. Folgende Punkte sprechen außerdem dagegen:

- Klumpenrisiko – alle Beiträge zur Altersvorsorge in einen einzigen Topf zu investieren, widerspricht dem Grundsatz der Risikovermeidung bei der Geldanlage! Streuung ist auch hier sehr zu empfehlen!

- Versorgungswerke sind grundsätzlich nicht insolvenzgeschützt

- Renteneintrittsalter, Rechnungszins und Sterbetafel können zu Ihrem Nachteil angepasst werden

- Die Rendite ist eher gering, da keine individuelle Geldanlage möglich ist

- Kein Kapitalwahlrecht

- Keine freie Vererbbarkeit

- Volle Versteuerung in der Rentenphase

Wie sicher ist das Versorgungswerk?

Die spätere Rentenzahlung aus dem Versorgungswerk ist relativ sicher. Die Frage ist nur, in welcher Höhe diese erfolgt. Im Insolvenzfall gibt es keine gesetzliche Regelung.

Das Versorgungswerk muss besonders sorgsam mit Ihren Beiträgen umgehen und legt Ihre Beiträge daher sehr defensiv an. Es gelten die Leitlinien „Sicherheit vor Risiko“ sowie „Mischung und Streuung,“ um potenzielle Risiken zu minimieren.

Die Anlagevorschriften sind streng, so dass hauptsächlich in festverzinsliche Anlagen investiert wird. In diesem Bereich gibt es, bedingt durch die niedrigen Marktzinsen, kaum noch geeignete Anlagemöglichkeiten. In Zukunft werden risikoreichere Anlagen getätigt werden müssen, um noch eine ausreichende Gesamtrendite erwirtschaften zu können.

Für jüngere Mitglieder des Versorgungswerkes der Architekten werden die Beiträge im Kollektiv unnötig konservativ angelegt. Bis zu 10 Jahren vor dem Ruhestand könnte man z.B. in börsliche Anlagen investieren, denn Schwankungen lassen sich noch lange Zeit gut ausgleichen.

Renditecheck

Die Brutto-Verzinsung sinkt seit einigen Jahren. Demgegenüber steigt der Aufwand für die Verwaltung. Nach Kosten kann die Inflationsrate so gerade eben ausgeglichen werden.

Der Geschäftsbericht des Versorgungswerkes der Architektenkammer Nordrhein-Westfalen zeigt die Verzinsung der Kapitalanlage und die abzuziehenden Verwaltungskosten des Versorgungswerks deutlich auf. Es stellt sich die Frage, ob in diesem System derzeit eine ausreichende Altersvorsorge überhaupt erreicht werden kann:

| 2019 | 2018 | 2017 | 2016 | |

| Verzinsung | 3,80% | 3,84% | 4,00% | 4,10% |

| Kosten | 0,87% | 0,96% | 0,97% | 0,78% |

| Offizielle Inflationsrate | 1,40% | 1,80% | 1,50% | 0,50% |

| Nach Abzug der Kosten und der Inflation | 1,53% | 1,08% | 1,53% | 2,82% |

Die Verzinsung liegt also deutlich unter 2% p.a.. Eine ausreichende Altersvorsorge ist schon deshalb nicht zu erreichen. Ein Großteil der Zinsen stammt noch aus langlaufenden, hochverzinsten Verträgen aus der Vergangenheit. Eine Verbesserung des Zinsumfeldes, welche nicht in Sicht ist, wird erst mit jahrzehntelanger Verzögerung bei den Mitgliedern des Versorgungswerkes ankommen. Die aktuelle Niedrigzinsphase lässt zudem weitere erhebliche Rentenkürzungen erwarten!

Alternativen für eine ausreichende Altersrente

Für Mitglieder der Architektenkammer bieten sich private Vorsorgeprodukte an. Mit diesem Wegweiser-Tool finden Sie schnell heraus, welche Form der privaten Altersvorsorge (inkl. staatlich geförderter Produkte) am besten zu Ihnen persönlich passen:

Unsere Empfehlung für Sie als Architekt: Nutzen Sie die steuerlich geförderte Basisrente oder alternativ bzw. ergänzend die private Rentenversicherung. Ergänzend kann auch ein Depot mit risikoadäquaten Investmentfonds das Altersruhegeld aus dem Versorgungswerk sinnvoll ergänzen – wichtig hierbei: Ihr Langlebigkeitsrisiko wird damit nicht versichert! Für angestellte PKV-Versicherte im Versorgungswerk bieten sich als private Vorsorgeverträge sogenannte Beitragsentlastungstarife des jeweiligen PKV-Anbieters an. Weniger Beiträge im Alter für die Krankenversicherung sind auch eine Form der Altersvorsorge :-). Die „Riesterrente“ ist für mittelbar Förderberechtige (über den Ehepartner) in seltenen Fällen als Ergänzung sinnvoll. Generell sind Mitglieder von Versorgungswerken selbst für Riester nicht förderfähig.

Fazit: Kümmern Sie sich um Ihre private Altersvorsorge! Je länger Sie warten, desto mehr Beitrag müssen Sie für dieselbe Rentenanwartschaft investieren! Entscheiden Sie sich besser für eine ergänzende private Alternative zu Ihren Pflichtbeiträgen ins Versorgungswerk!

Aktuelle Kundenstimme:

Unsere Kundenbewertungen sind gemäß §5b Abs. 3 UWG geprüft. Mehr dazu finden Sie hier.

Sie haben eine Frage?

Wir sind für Sie da. Persönlich, telefonisch, per Mail. Wir freuen uns auf Ihre Nachricht!

Bekannt aus:

Kontakt

Stolte Versicherungsmakler GmbH & Co. KG

Mühlenstraße 4

53721 Siegburg

Tel.: 0800 – 20 20 222

E-Mail: beratung@stolte-online.de

Beratungszeiten:

Montag bis Freitag von 08:00 bis 20:00 Uhr

Aktuelles

Mit steigenden Solvenzquoten ist zu rechnen

Unsere Kunden-App – alle Verträge im Blick!

Nie mehr einen Versicherungsschein suchen, wenn man diesen braucht. Mit unserer Kunden-App haben Sie alle Ihre wichtigen Daten immer griffbereit und aktuell, wenn es nötig ist.